なにがやりたいのか

ブログ更新をサボりにサボリまくってるajinoriです、こんにちは。

2月頃から「単純なエントリーポイントの検証」をするとかのたまってた割に重たい腰があがりません。

とりあえず自分が何をやろうとしてるか書き起こしてお茶を濁しておきたいと思います。

インジケーターの優位性を知りたい

EAやcBotをつくるときにいろんなインジケーターを使ったりするんですけど、ずっと気になってることがあるんです。

「売買を機械的に判断するときに使うケースで、インジケーターのサインって本当に優位性があるのだろうか?」

例えば短期移動平均線が長期移動平均線を上抜いたら「ゴールデンクロスだから買い」、下抜いたら「デッドクロスだから売り」とかよく言われるわけじゃないですか。もはや常識ですよね。

それならば、愚直にMAクロスでエントリーとクローズを繰り返しても少しは勝てるのかと言われたらそんなはずもなく。

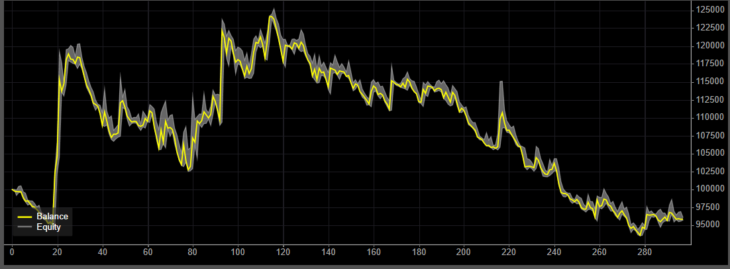

USD/JPY,1Hで75MA200MAのクロスで10年くらい前からドテン売買し続けたらこんな感じになりますよっと。

まぁ単純に売買しても勝てないけど、こんなに金科玉条のように扱われてるのですから、なんかしらの優位性があるんでしょうよ。いやむしろなきゃ困る。

そんな気持ちもある一方・・・

インジケーターに優位性なんてない

当たり前ですけどね、MAがクロスしようがしまいが、RSIが0.5だろうが0.1だろうが、そんなこと相場にとっては知ったこっちゃないのです。

それでもインジケーターが信じられる一つのいわれとしては「インジケーターを見た人(EA)が売買をする」→「それによって相場が動く」→「インジケーターの『常識』通りに相場が動く」という流れで相場に影響を与えているのではないかなんて話もあります。

例えばMAのゴールデンクロスなら「クロスを見て上がると思って買う」→「買いが増えて上昇する」→「ゴールデンクロスによって相場が上がった!」ってことですね。もしこれが本当ならサインに優位性があると言えなくもないかもしれない。卵が先か鶏が先かみたいなトコはありますが。

でもね、いくらMAがメジャーと入っても、人によっては見てる通貨ペアも時間足も違えば設定してる期間も違うわけで。世界で何千何万という人々がいろんな思惑で四六時中売買してる中、そんなごく一部の人しか見ないようなインジの短期的なサインが相場の動きに影響するもんなんでしょうか。

こう考えるとインジケーターの優位性なんてやっぱり眉唾ものなのですよ。

実際のところどうなのよ?

影響ないならないでいいんですが、影響あるならあるでどんなふうにシステムトレードに活かせるのか知りたいじゃないですか。

例えばMAクロスでもドテン売買はだめだけど短期的に決済するなら使える、とか。

それを網羅的に検証してみようというのが今後やろうとしてる「単純なエントリーポイント検証」の趣旨です。

ルール詳細

まだ始めないんですけどね、とりあえず先にルールだけ定めておきます。

(2022/3/24 追記・編集 ストップロス基準をATRから値幅平均に変更、利用するデータをFxProに固定)

検証するインジケーター

とりあえず移動平均線のクロス、MACDクロス、RSI0.2以下0.8以上あたりから初めて徐々にいろいろやっていきたいと思います。各インジケーターのパラメータはできる限り一般的で広く使われてる値を使用します。

使用する通貨ペア

特に通貨ペアには依存しないサイン検証のため別になんでもいいのですが、複数通貨ペアで検証するならあまり値動きに相関がない通貨ペアが好ましいです。

とりあえず一番メジャーなEURUSDでやってみて、余力があればトレンドが出やすい通貨ペア代表としてGBPJPY、レンジになりやすいAUDNZDの2つも試してみようかと思います。トレンドが出やすいとかレンジになりやすいというのはajinoriの主観ですが、概ね似たような感覚を持ってる方も多いでしょう。

使用する時間足

短い時間足ほど値動きのノイズが大きいため、相場の性質を見るという意味では長めの時間足を使いたいところです。ただ、長い時間足ほどサインは少なくなるため、統計的判断が難しくなってしまいます。

ここではノイズが比較的少なく、かつある程度の取引回数も見込めそうな1時間足での検証としたいと思います。

決済ルール

あくまで見たいのはエントリーポイントの優位性(=そのあと相場がどう動いたか)なので、決済ルールはシンプルに固定ストップロス(SL)、固定テイクプロフィット(TP)とし、エントリー後は動かさないこととします。

ただし固定と言ってもPipsで設定してしまうと、例えば10年前の相場と現在の相場ではボラティリティが全然違い、同じ10pipsでも意味合いが異なってしまうため、SLTPについては1週間の1時間足値幅平均をもとにエントリー時に決定するものとします。

ATRの2倍とか3倍とかで指定するという形ですね。また、これをいくつに設定するかで全然成績が異なってしまうため、様々なパターンでできるだけ網羅的に見ていくようにしたいと思います。

(追記)指標や窓開けなど短期変動の影響を避けるため、ストップロスの基準にはATRではなく1時間足の1週間値幅平均を使う形にしました。具体的には過去1週間(1時間足120本)の値幅(高値-安値)から上位5つ下位5つを除いたものの平均値を基準にします。

手数料とスプレッド

手数料とスプレッドはいずれも0で検証します。この検証では「実際トレードしたときにどのくらい損益が出るのか」よりも「サインに少しでも偏りがあるのか」を見たいためです。

手数料スプレッド0の状態で負けまくるサインがあったらそれはそれで興味ありますよね。そんなサインを見つけやすくするためにも0設定で検証していきます。

使用するデータと検証期間

FXProかAxioryかの1分足データを使用します。Tickデータじゃないのかと思われるかもしれませんが、この条件であれば1分以内に上下に大きく動いてSLTP両方にかからない限りは影響ありません。TickだとcTraderから長期間のデータが取れないんで。

期間は過去10年間で検証していきます。

というわけで、3月中にははじめたいな・・・